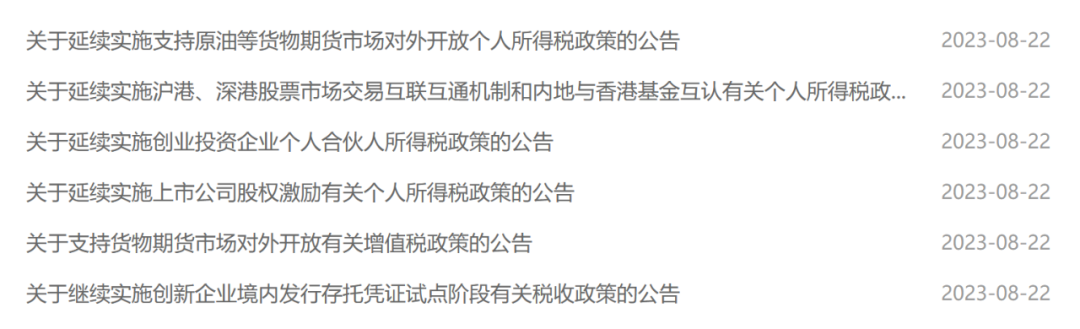

8月22日,财政部会同有关部门发布公告,延续一批有利于资本市场持续健康发展的税收优惠政策,相关政策执行至2025年或2027年底,涉及促进内地与香港资本市场双向开放和健康发展、支持实施创新驱动发展战略、支持货物期货市场对外开放等多方面。财政部有关部门负责人介绍,上述政策有利于支持资本市场对外开放,促进资本市场持续健康发展。下一步,财政部将会同有关部门认真组织实施,确保政策红利精准直达经营主体。《关于延续实施沪港、深港股票市场交易互联互通机制和内地与香港基金互认有关个人所得税政策的公告》提出,对内地个人投资者通过沪港通、深港通投资香港联交所上市股票取得的转让差价所得和通过基金互认买卖香港基金份额取得的转让差价所得,继续暂免征收个人所得税。相关政策执行至2027年12月31日。《关于延续实施支持原油等货物期货市场对外开放个人所得税政策的公告》提出,为支持原油等货物期货市场对外开放,对境外个人投资者投资经国务院批准对外开放的中国境内原油等货物期货品种取得的所得,暂免征收个人所得税。相关政策执行至2027年12月31日。《关于支持货物期货市场对外开放有关增值税政策的公告》提出,对经国务院批准对外开放的货物期货品种保税交割业务,暂免征收增值税。上述期货交易中实际交割的货物,如果发生进口或者出口的,统一按照现行货物进出口税收政策执行。非保税货物发生的期货实物交割仍按《国家税务总局关于下发<货物期货征收增值税具体办法>的通知》的规定执行。相关政策执行至2027年12月31日。《关于继续实施创新企业境内发行存托凭证试点阶段有关税收政策的公告》提出,在上海证券交易所、深圳证券交易所转让创新企业境内发行存托凭证(以下称创新企业CDR),按照实际成交金额,由出让方按1‰的税率缴纳证券交易印花税。个人所得税政策方面,该文件提出,自2023年9月21日至2025年12月31日,对个人投资者转让创新企业CDR取得的差价所得,暂免征收个人所得税。自2023年9月21日至2025年12月31日,对个人投资者持有创新企业CDR取得的股息红利所得,实施股息红利差别化个人所得税政策。企业所得税政策方面,一是对企业投资者转让创新企业CDR取得的差价所得和持有创新企业CDR取得的股息红利所得,按转让股票差价所得和持有股票的股息红利所得政策规定征免企业所得税。二是对公募证券投资基金(封闭式证券投资基金、开放式证券投资基金)转让创新企业CDR取得的差价所得和持有创新企业CDR取得的股息红利所得,按公募证券投资基金税收政策规定暂不征收企业所得税。三是对合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)转让创新企业CDR取得的差价所得和持有创新企业CDR取得的股息红利所得,视同转让或持有据以发行创新企业CDR的基础股票取得的权益性资产转让所得和股息红利所得征免企业所得税。增值税政策方面,一是对个人投资者转让创新企业CDR取得的差价收入,暂免征收增值税。 二是对单位投资者转让创新企业CDR取得的差价收入,按金融商品转让政策规定征免增值税。三是自2023年9月21日至2025年12月31日,对公募证券投资基金(封闭式证券投资基金、开放式证券投资基金)管理人运营基金过程中转让创新企业CDR取得的差价收入,暂免征收增值税。四是对合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)委托境内公司转让创新企业CDR取得的差价收入,暂免征收增值税。 《关于延续实施创业投资企业个人合伙人所得税政策的公告》提出,创投企业可以选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的所得计算个人所得税应纳税额。创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。 创投企业选择按年度所得整体核算的,其个人合伙人应从创投企业取得的所得,按照“经营所得”项目、5%-35%的超额累进税率计算缴纳个人所得税。《关于延续实施上市公司股权激励有关个人所得税政策的公告》明确,居民个人取得股票期权、股票增值权、限制性股票、股权奖励等股权激励(以下简称股权激励),符合相关条件的,不并入当年综合所得,全额单独适用综合所得税率表,计算纳税。计算公式为:应纳税额=股权激励收入×适用税率-速算扣除数

转自:国企混改研究院公众号

来源:中国证券报

地址:山东省济南市经十路成城大厦A座19层1909室

地址:山东省济南市经十路成城大厦A座19层1909室 电话: 0531-88521739

电话: 0531-88521739 山东国赢国企混改研究院官网

山东国赢国企混改研究院官网